这里有最新的公司动态,这里有最新的网站设计、移动端设计、网页相关内容与你分享!

出品:新浪财经上市公司研究院

作者:坤

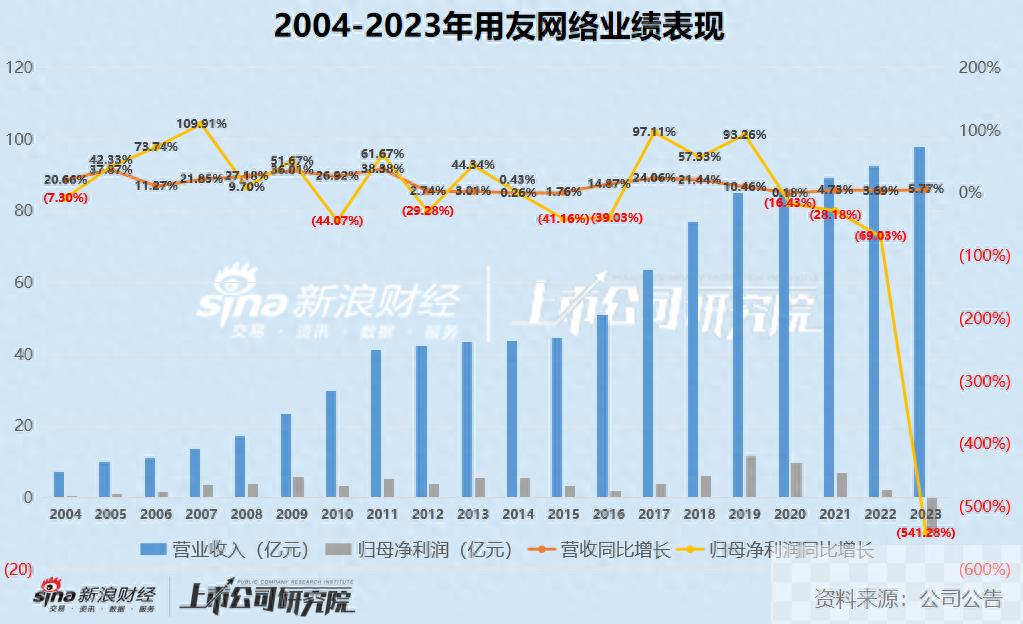

近日,尊龙凯时app平台官网用友网络发布了2023年年度报告。2023年用友网络实现营业收入97.96亿元,同比增长5.9%;实现归属于上市公司股东的净利润-9.67亿元,由盈转亏,相比上年同期减少541.3%,而在此之前,用友网络已经连续3年出现净利润的缩水,且缩水幅度明显扩大;实现扣非净利润-11.04亿元,相比上年同期减少854%。

分季度来看,2023年第一季度-第四季度,用友网络实现营业收入分别为14.75亿元、18.95亿元、23.38亿元、40.88亿元,同时归属于上市公司股东的净利润分别为-3.97亿元、-4.48亿元、-1.85亿元、0.63亿元,其中前三季度均为亏损,仅有第四季度实现微利0.63亿元,但也称得上是力挽狂澜,有所改善了2023年整体业绩表现。

业绩持续下滑或也在一定程度上影响了用友网络的管理层用人。就在2024年初,用友网络创始人王文京再次卸任公司总裁职务,继续担任公司董事长及董事会下设的相关专门委员会委员,未来有可能淡出管理一线,公司总裁一职将由陈强兵担任。陈强兵于2000年加入用友,已经为用友工作二十余年,曾于2019年出任公司总裁,仅仅就任两年后即卸任总裁,改由王文京担任。但王文京的此次就任时间也仅为3年,今年初,总裁的接力棒重回到陈强兵手中。

上市二十余年的用友网络一直保持着较高的收入增速与稳定的盈利,但近年来其收入增速却大幅放缓,净利润持续缩水,甚至在2023年由盈转亏。业绩的萎靡与用友转型云服务无不相关。云服务业务的收入增速也明显放缓,且定制化业务的增多也拖累毛利率,导致公司毛利率接连下滑。近年来,用友网络在销售费用方面重金砸下,甚至远超同期研发费用规模与增速,但却未能取得如期效果。2024年以来公司管理层动荡、一系列组织变革甚至裁员,能解决公司的盈利问题吗?

坚定转型云服务成功了吗?

2001年用友网络在上交所上市,从近二十年的跨度来看,用友网络业绩表现实现了整体增长,特别是在营收规模方面,在2020年之前,用友网络的营业收入基本保持了两位数的增长,仅有个别年度增速较低。但近几年来,营收增速明显放缓至仅为个位数,2023年营收同比增长为5.9%,合同负债从2022年的23.55亿元增加至26.60亿元,增长12.97%。

相比于营业收入,用友网络的盈利能力更不容乐观。用友网络在2022年之前的二十余年中均保持了每年全年盈利,在个别年间,净利润规模出现同比减少。但2020年以来,用友网络的归母净利润规模开始持续下滑,2020-2023年,用友网络实现归母净利润分别为9.89亿元、7.08亿元、2.19亿元、-9.67亿元,分别同比减少16.43%、28.18%、69.03%、541.28%,不仅利润空间逐渐缩水,更是在2023年由盈转亏。

近年来,用友网络的战略主基调之一在于从传统ERP厂商向云服务提供商转型,在业务、产品、人员等方面坚定向云奔赴。从收入结构来看,用友网络的云服务转型似乎颇有成效。2016年用友网络刚推出“用友云”时,公司云业务收入占比为18%,而到了2023年,公司的云服务业务实现收入70.91亿元,同比增长11.6%,占比达到72.39%。

但值得关注的是,用友网络近年来的营收增长明显放缓,也正是发生在云服务业务占比高增的几年中,而这背后也正是用友网络云服务业务的增长放缓。2021-2023年,云服务业务实现收入分别为53.20亿元、63.53亿元、70.91亿元,同比增长分别为55%、19.4%、11.6%。

与此同时,用友网络的销售毛利率也出现了明显下滑。2020-2023年销售毛利率分别为61.05%、61.25%、56.37%、50.73%。而在此之前,由于用友网络的标准化产品占比较高,公司毛利率基本均在70%以上甚至曾高达90%。

细分产品来看,变动主要出现在技术服务及培训方面,该项业务收入为59.59亿元,占比60.83%,但同时成本占比却达到91.7%,较上年同期增长21.2%。

此外,用友网络在招股书中也提及,公司收入增速明显放缓的原因主要是占公司收入比重最大的大型企业客户受到影响最大,全年收入同比增长4.3%,相比其他客户类型收入增长明显放缓,同时公司的政府与其它公共组织业务收入同比下降12.5%,拖累了公司的整体收入增速。

更何况,大型企业客户相比其他类型客户,虽然客单价较高,也较为稳定,但其定制化需求也往往更高,标准化产品服务难以满足大型客户的需求,即公司需要付出额外的各项成本,影响业务毛利率,同时未来却难以复用在其他客户或项目上。

不仅如此,用友网络或也要面对公司对于大型客户的议价能力较低,回款能力较差的问题。近年来,用友网络的应收款项持续高企,从2020年的11.52亿元增加至2023年的26.60亿元,但同期收入增幅显然不及应收账款增速。同时,应收账款周转天数从2020年的48.06天增加至2023年三季度的85.27天,在一定程度上解释了近年来现金流净流入的减少,回款能力变差可见一斑。

亏损背后:重金砸营销却未取得如期效果 丢掉“员工”包袱能解决盈利问题吗?

连续二十余年保持盈利,而2023年突然由盈转亏实现归母净亏损9.67亿元,在这背后,近年来用友网络的毛利率连续下滑是一方面,而各项费用的增加也在一定程度上压缩了用友网络的利润空间。

在财报中,用友网络对其亏损原因的解释主要在于公司的员工数量增多导致的工资薪酬同比增加较多、公司行业化组织模式升级后发生的差旅费及市场费用增加较多、公司的外包成本同比增加较多等原因。

2020-2023年,用友网络的销售费用分别为15.37亿元、20.27亿元、22.35亿元、27.43亿元,其中2021年以来分别同比增长31.65%、10.26%、22.70%,远超同期收入增速。或可以理解为,用友网络为转型云服务而重金投入的营销却并未能取得如期的效果。

同期研发费用分别为14.59亿元、17.04亿元、17.54亿元、21.06亿元,可以看出不论是投入规模还是增幅均不如同期销售费用。

而在员工数量方面,2021年和2022年,用友网络的员工规模净增加7301人,2023年用友网络的年平均人数较2022年增加了1896人,截至2023年底,员工数量为24949人。但在2024年初以来,用友网络就传来裁员的消息,在相关职场平台上甚至有部分“无理由克扣员工年终奖”、“裁应届生”等话题。或许丢掉了沉重的“员工”包袱,用友网络的盈利问题就能迎刃而解?